私は、2020年の5月に人生初の証券口座を開設し、旧NISAを(一般NISA)使って投資を始めました。それから今年(2024年)で5年経ったので、旧NISAでの非課税期間が終了します。元々、資産の最大化が目的で20年くらいの長期・分散投資をするつもりで始めたものだったので、旧NISAで運用していた資産も新NISAへ移して運用を継続しようと思います。旧NISAから、新NISAへ移行するにあたり、非課税枠を無駄なく活用するにはどうしたら良いか?を考える必要があったので、紹介します。

おさらい 〜NISAについて〜

旧NISA・新NISAの基本については、別記事:NISAの基本で説明していますので、NISA制度の振り返りをしたい方はぜひご覧ください。

旧NISAから新NISAへの移行手順について考察

旧NISAの非課税期間が終了した商品(株・投資信託)はどうなる?

旧NISA(一般NISA)では、ロールオーバーができた

旧NISAの一般NISAでは「ロールオーバー」という仕組みがあり、5年の非課税期間が終了した商品を翌年の非課税枠(120万円)に移すことができました。例えば、2014年に120万円投資していたとして、その商品が5年後の2018年末時点で150万に値上がりしていたとすると、ロールオーバーを使うことで、150万円分全てを2019年の非課税枠(120万円)に移すことできます。120万円分だけではなく150万円分全て移すことができる というところがポイントで、この仕組みがあることで、元本120万円分の商品を最長10年間非課税で運用できました。

しかし、ロールオーバーの仕組みは2023年の旧NISA終了に伴い終了となりました。旧NISAから新NISAへのロールオーバーはできないので、旧NISAで非課税期間が終了した商品を引き続き非課税で運用したい場合は、自分で新NISAの非課税枠へ移す必要があります。

非課税期間が終了した商品は、課税口座に移される

非課税期間が終了した商品は、自動的に課税口座に移されます。課税口座は、「特定口座」と「一般口座」がありますが、証券口座を開くときに必ずどちらかの口座を作っています。(非課税のNISA口座だけを作ることはできないため。)

多くの人は、年間取引報告書の作成や、確定申告、税金の計算を証券会社がやってくれる「特定口座」の方が簡単なので、こちらを持っているはずです。私自身も、特定口座を持っています。

私は楽天証券を使っているのですが、11/21に、楽天証券からメールが来ていました。

件名:【重要】非課税期間が終了する旧NISA口座の払出しについて

本案内は2024年11月15日時点で2020年に旧NISA口座(一般NISA)で買付した商品を保有しているお客様にお送りしております。

売却等で2020年の旧NISA口座残高がない方には行き違いのご案内となりお詫び申し上げます。

2020年に旧NISA口座で買付した商品の非課税期間が2024年末で終了いたします。

旧NISAで保有している商品は、現行の新NISA口座へ移管(ロールオーバー)することはできません。

非課税期間が終了した商品は、課税口座*に払出しされます。

払出しに際し、以下の注意事項をあらかじめご確認ください。

*課税口座は、特定口座(特定口座が開設されていない場合は一般口座)のことを指します。

メール全文

【楽天証券からの重要なお知らせ】

2024年11月21日配信

━━━━━━━━━━━━━━━━━━━━

【重要】非課税期間が終了する旧NISA口座の払出しについて

━━━━━━━━━━━━━━━━━━━━

配信先の確認・変更はこちら

https://r.rakuten.co.jp/2wg8xF2yD3djbHwerNaOt05J?mpe=176254

—————————————-

本案内は2024年11月15日時点で2020年に旧NISA口座(一般NISA)で買付した商品を保有しているお客様にお送りしております。

売却等で2020年の旧NISA口座残高がない方には行き違いのご案内となりお詫び申し上げます。

2020年に旧NISA口座で買付した商品の非課税期間が2024年末で終了いたします。

旧NISAで保有している商品は、現行の新NISA口座へ移管(ロールオーバー)することはできません。

非課税期間が終了した商品は、課税口座*に払出しされます。

払出しに際し、以下の注意事項をあらかじめご確認ください。

*課税口座は、特定口座(特定口座が開設されていない場合は一般口座)のことを指します。

【課税口座払出しにあたってのご確認・注意事項】

■課税口座払出しの際は、取得価額を当年最終営業日の終値に変更し払出します。

※外国株式の適用為替は、当年取引最終日の為替となります。

■非課税で売却を希望される場合は、年内の受渡しとなるようにご注文ください。翌年受渡しとなる売却は課税口座扱いとなります。

※非課税期間が終了する株式と同じ銘柄を、旧NISA口座で複数年に渡り買付けおよび保有している場合:

翌年受渡しで該当銘柄を売却すると、非課税期間が終了する同株式は売却されず課税口座への払出しとなり、非課税期間が終了する翌年に買付および保有している株式が売却されます(投資信託の場合も同様)。

<2024年内のお取引スケジュールはこちらをご確認ください>

https://r.rakuten.co.jp/1qqbV07e1elj9Z7adSexifdI?mpe=176254

■期間指定注文が未約定の場合、以下のタイミングで注文を取消します。

・国内株式:12月26日 16:00時点で未約定の場合、期間指定注文を取消します。

・米国株式:2025年1月2日 13:30(日本時間)時点で未約定の場合、期間指定注文を取消します。

■貸株で「自動で貸出す」を設定の場合、課税口座へ払出しされた株が貸出され、株主優待が取得できない可能性があります。

■一般口座へ払出しされる方で取引報告書の電子交付が未同意の場合、「非課税口座内上場株式等払出通知書」が郵送されます。

■課税口座に払出しされた商品は2025年1月7日(火)より以下画面にてご確認いただけます。

PCウェブへサイトログイン後、「NISA」>「管理・手続き」>「課税払出対象一覧」>プルダウンで「2020買付‐2024年末払出」を選択

▼NISAページへのログインはこちらから

https://r.rakuten.co.jp/aLs7m9e603R21L1aJZdho1i8?mpe=176254

▼課税口座払出しについて詳細はこちら

https://r.rakuten.co.jp/23L9WvgJS24lgPV2R2aZObgX?mpe=176254

────────────────────

各取扱商品等の取引には所定の手数料や諸経費等がかかります。

また、各取扱商品等は価格の変動等によって損失が生じるおそれがあります。

楽天証券ウェブサイトの「投資にかかる手数料等およびリスク」ページや、取引説明書、取引約款・規定等をよくお読みになり、内容について十分にご理解ください。

なお、本メールに掲載している内容は情報提供を目的としており、特定の商品、個別銘柄、取引手法等を推奨するものではありません。

最終的な投資決定はお客様ご自身で判断していただくようにお願いいたします。

掲載している内容は予告なしに変更または中止する場合がありますので、必ず最新の情報をご確認ください。

▼投資にかかる手数料等およびリスク

https://r.rakuten.co.jp/alifSz7rQar94ys98w4WXaBk?mpe=176254

※勉強会や講演会では紹介する商品等の勧誘をおこなうことがあります。

────────────────────

本メールは重要なご連絡のため、メールアドレスを登録されたお客様に送信しております。

このメールは自動送信メールです。ご返信いただいてもお答えできませんのでご了承ください。

────────────────────

ご質問・お問い合わせ等はカスタマーサービスセンター

https://r.rakuten.co.jp/33F2of5uD5iz6CD0mnbz56Mu?mpe=176254

────────────────────

楽天証券株式会社 https://r.rakuten.co.jp/cpY9hqbYAfSSfe8bFI30M9GZ?mpe=176254

東京都港区南青山2-6-21

金融商品取引業者 関東財務局長(金商)第195号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

今の自分の状況を確認する

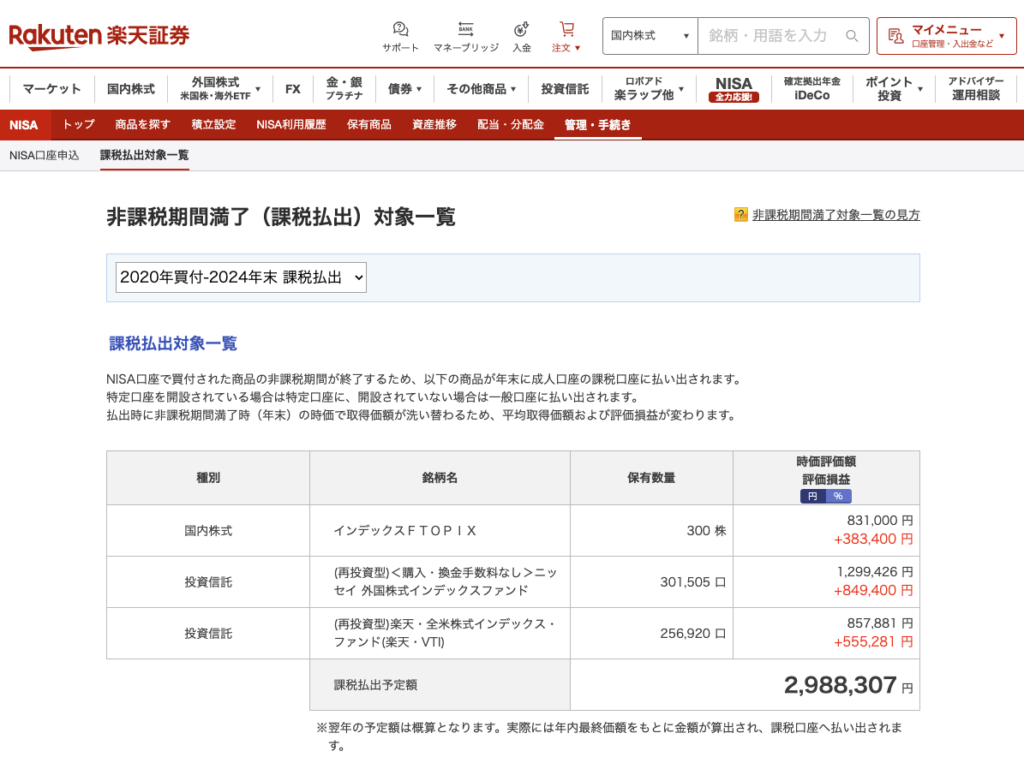

新NISAへの移行を考えるため、まずは現状の証券口座の状態を確認します。楽天証券のマイページにログインすると、以下のように2024年で非課税期間が満了する商品の一覧を確認でできるページがありました。

(マイページログイン→NISA→課税払出対象一覧)

私の場合、2020年に非課税枠をフルに使って120万円分購入していたETFと投資信託は、2024年末では約300万円に値上がりしていました。(嬉しい)表示されている金額は概算(おそらく閲覧日:12/1 時点の時価)になっているので、最終的な金額とは一致しないと思いますが、インデックスファンドの場合、1ヶ月の間にそこまで大きく値動きすることはないので、約300万円と見ることにします。

NISA口座にあるうちに売却するか、課税口座に移ってからすぐに売却するか?

ここで2つの選択肢があります。非課税期間が終了する商品について、

①NISA口座にあるうちに、つまり2024年内に売却する

②課税口座に移った後、つまり2025年になったらすぐに売却する

①は、まだNISA口座にある商品の売却なので当然、非課税で売却できます。(銘柄が投資時点より値上がりしていた場合)

②は、課税口座での売却になりますが、課税口座に移った時点の時価が購入価格となるため、移ってすぐ(値動きする前)に売却すれば、税金はかかりません。(値動きと売却のタイミングによっては、多少税金がかかるかもしれませんが、軽微であり、無視できる範囲かと思います。

①②どちらにするかは、その人の好みで決めれば良いと思いますが、違いを挙げると以下の点になります。

- ①は2024年内に受渡日となるように売却注文をする必要あり。そのため、2024年内に現金化された資金を使って2025年に買付すれば良い。

順番:売却注文→売却の受渡日(代金が入金)→買付注文→買付の受渡日 - ②は、2025年になってから売却と買付を同時にしたい場合、売却の受渡日より前に買付することになるため、一時的に資金が2重に必要になる。

順番:売却注文→買付注文→売却の受渡日(代金が入金)→買付の受渡日 - ②は、資金が2重で用意できない場合は、売却の受渡日が来た後に買付注文をすれば良いですが、そうすると新NISAで運用でき期間が数日減ることになります。数日なんて誤差程度、、、なので、それでも良いと思いますが、年明け早々に売却して、受渡日に現金が入金されたことを確認して、その後買付注文をして、と数日間の手続きを忘れないようにする必要があります。

私は、今回始めてこの状況を経験するのですが、運用している商品が複数あるので、商品ごと①②の方法でやってみることにします。課税口座への移行がどのような見え方になるか、一度見ておきたいため。

来年の新NISAの非課税枠をどう使うか?

約300万円分を、新NISAの枠(成長投資枠とつみたて投資枠の合計で360万円)で使うにあたり、どのように枠を埋めるべきか考えました。

「つみたて投資枠」を埋められるのは、積立注文のみ

非課税枠の埋めやすさという観点でいうと、つみたて投資枠の方が、成長投資枠よりも埋めにくいです。と言うのは、成長投資枠は、年間240万円の範囲なら、1年の間で好きなタイミングで好きな額だけ枠を使うことが可能ですが、一方つみたて投資枠は、

- 積立注文でしか埋められない

- 月の積立額の上限は10万円まで

という制約があるからです。私は日本の高配当株投資もやっているので、自由に使える成長投資枠はできるだけそちらに使いたいと思っています。なので、インデックス投資はつみたて投資枠をフルに使えるのが理想でした。

つみたて投資枠は、「ボーナス月設定」をすることで、その月の投資額を増やすことができるのですが、それでも上限は10万円までです。つまり、年間120万円のつみたて投資枠を埋めきるには、その年の1月から12月まで、毎月10万円ずつ積み立てるしかないのです。1月の積立設定は、12月の上旬頃に締切になりますから、その時点で翌年の枠の使い方を決めておき、積立設定を完了しておかないと、もう120万円の枠を埋めきることはできなくなります。

今回、新NISAの移行を真剣に考えて初めてこのことに気づきました。2025年1月の積立設定は既に済ませたので来年の準備はOKですが、本当は120万円分一括で投資したいところが毎月10万円ずつしか投資できないので、機会損失になっていることは否めません。

実は今年の7月時点でこのことに気づいて、2024年のつみたて投資枠は月5万円ずつ積立していたところ、8月から先行して10万円に増やしていまいた。その結果85万円まで今年の枠を埋められましたが、35万円分の枠は埋めきれなかったので、それなら今年の1月から10万円積立をしておけば良かっな…とちょっと後悔しました。

結論:2025年の新NISA非課税枠の使い方

諸々の検討の末、2025年の新NISAの枠は、以下のように使うことを決めました。投資対象は、外国株(米国メイン)と日本株で同じですが、2020年に投資したときより投資の知識が増えたので、銘柄の入れ替えもこれを機に行います。

まず、外国株に投資している

・<購入・換金手数料なし>ニッセイ 外国株式インデックスファンド

・楽天・全米株式インデックス・ファンド(楽天・VTI)

の2つのファンドは、2024年内(旧NISAの非課税期間)に売却し、現金化まで完了させる。

年が明けたら、新NISAの成長投資枠で、140万円分購入する。

残りの成長投資枠:100万円分は、日本の高配当株投資用に残しておく。

日本株に投資している

・<購入・換金手数料なし>ニッセイTOPIXインデックスファンド

は、年が明けて課税口座に移ってから売却する。現金化したら、同じファンドを買い直すことはせず、日本の高配当株投資の原資にする。(日本株は最近インデックスではなく、個別株の方が自分で選んで楽しいため。)

つみたて投資枠は、外国株への投資として、

・三菱UFJ−eMAXIS Slim 米国株式(S&P500):4万円

・三菱UFJ−eMAXIS Slim 全世界株式(オール・カントリー):6万円

で毎月合計10万円を積立し、年間120万円の枠をフルで使う。

まとめ

2020年から開始していた、旧NISA(一般NISA)の非課税期間5年が2024年末で満了となるので、2025年の新NISAへの移行について検討しました。新NISAの枠を余すことなく使い切る!を考えて、自分なりに一番心地よい投資方針を決めたつもりです。自分の資産を、何の銘柄で、どの証券会社で、NISAのどの枠で運用するか?を考えるのって、ゲームで自分のパーティを構築・育成しているような感じで、すごく楽しいなと思います。

注意点ですが、今回私は「新NISAの枠を余すことなく使い切ること」を優先して考えましたが、本来、投資(資産形成)はNISAの枠を早く埋めるゲームではないので、各自が自分リスク許容度を意識しながら、自分にあったペースですれば良いものです。当然、枠を早く埋めるために一括投資をした直後暴落を食らうリスクもあります。私も、そういったリスクも頭に置きながら、「これくらいなら大丈夫だな」と思える範囲で決めました。今回の考え方が、記事を読んで下さった方の参考になれば幸いです。

コメント